Wird der Preis eines Investments in einer Fremdwährung festgelegt, gehst du mit dieser Anlage nicht nur Kursrisiken sein, sondern zugleich auch Wechselkursrisiken. Wie das genau aussieht und wann du das Währungsrisiko minimieren solltest, erfährst du hier.

Einfach und kurz erklärt: Währungsrisiko

Ein Währungsrisiko, auch Wechselkursrisiko, kommt vor, wenn eine Transaktion in Fremdwährung stattfindet. Tätigst du ein Investment in einer anderen Währung als Euro, besteht die Gefahr, dass der Wechselkurs sich zu deinem Nachteil verändert. Deine Geldanlage ist dann womöglich weniger wert, wenn du das Wertpapier verkaufst. Je weiter Kauf und Verkauf zeitlich auseinander liegen, desto größer ist das Risiko.

Bildung der Kurse

Die Währungskurse werden im internationalen Devisenhandel gebildet, zum Beispiel durch grenzüberschreitende Kreditvergaben und Auslandsinvestitionen. Angebot und Nachfrage nach einzelnen Währungen definieren ihren Wert. Letztlich hat sogar jeder einzelne Kauf eines Produkts im Währungsausland einen, wenn auch meist verschwindend geringen, Einfluss auf einen Wechselkurs. Die Wechselkurse schwanken daher ständig.

Wen betrifft das Risiko?

Die Schwankungen wirken sich überall dort aus, wo Geschäfte zwischen Ländern mit unterschiedlichen Währungen gemacht werden. Das betrifft Warenhändler genauso wie Gläubiger, aber eben auch alle, die Wertpapiere handeln.

Kaufst du beispielsweise eine Aktie in Fremdwährung, dann treffen in der Geldanlage mindestens zwei Währungen aufeinander. Diese stehen in Relation zueinander. Das heißt, sie bilden ihren Wert in Abhängigkeit von der jeweils anderen Währung. So kann der Wert des US-Dollars beispielsweise in Euro angegeben werden, und umgekehrt. Auf diese Weise kann eine Währung gegenüber einer anderen im Wert sinken oder steigen. Man sagt zum Beispiel: „Ein Euro ist derzeit 1,20 Dollar wert.“

Beispiele für Währungschancen und -risiken

Für Anleger:innen entsteht durch Wechselkursveränderungen die Gefahr, dass sie mit einem Investment weniger Rendite erzielen. Das klingt zunächst sehr abstrakt. Deshalb haben wir dir hier alle möglichen Fälle zusammengestellt. Dabei werden zwei Szenarien unter die Lupe genommen:

- Im ersten Fall die Wertsteigerung der Fremdwährung,

- im zweiten der Wertverlust der Fremdwährung.

Die Fremdwährung ist in diesen Fällen die Währung, in der das Investment getätigt wird. Unser Beispiel ist ein Handel in US-Dollar.

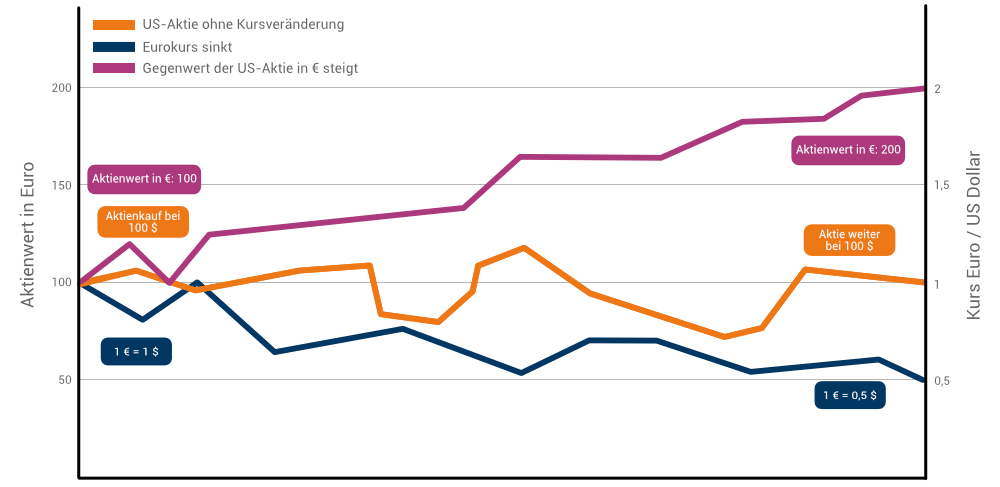

Szenario 1: Der Wert der Fremdwährung steigt

Folgendes Szenario: Max kauft 14 Aktien, die in US-Dollar notiert sind. Jede Aktie kostet 100 Dollar, insgesamt sind sie also 1.400 Dollar wert. Der gültige Kurs US-Dollar zu Euro liegt bei 1,4:1. Der Euro ist in diesem Fall also sehr stark. Für jeden investierten Euro erhält Max daher 1,40 Dollar. Damit kann er die Wertpapiere im Wert von 1.400 Dollar bereits für 1.000 Euro kaufen.

Nach einer gewissen Zeit möchte Max seine Aktien verkaufen. Der Einfachheit halber nehmen wir an, dass sich ihr Börsenkurs zwischenzeitlich nicht verändert hat. Zusammen liegen sie also immer noch bei 1.400 US-Dollar. (In der Praxis ist das natürlich eher unwahrscheinlich.)

In der Zwischenzeit hat sich der Wechselkurs der beiden Währungen geändert. Jetzt liegt er nur noch bei 1,2:1. Ein Euro ist also 1,20 Dollar wert. Im Vergleich zum Kaufzeitpunkt hat der Dollar somit gegenüber dem Euro gewonnen. Beim Verkauf der Wertpapiere wird nun zum aktuell gültigen Wechselkurs zurück in Euro umgerechnet. Und da der Dollar so stark gestiegen ist – also mehr Euro wert ist als vorher –, erhält Max für die 1.400 US-Dollar nun 1.167 Euro. Damit beschert ihm die günstige Wechselkursveränderung einen Gewinn von 167 Euro. Und das trotz eines unveränderten Aktienkurses.

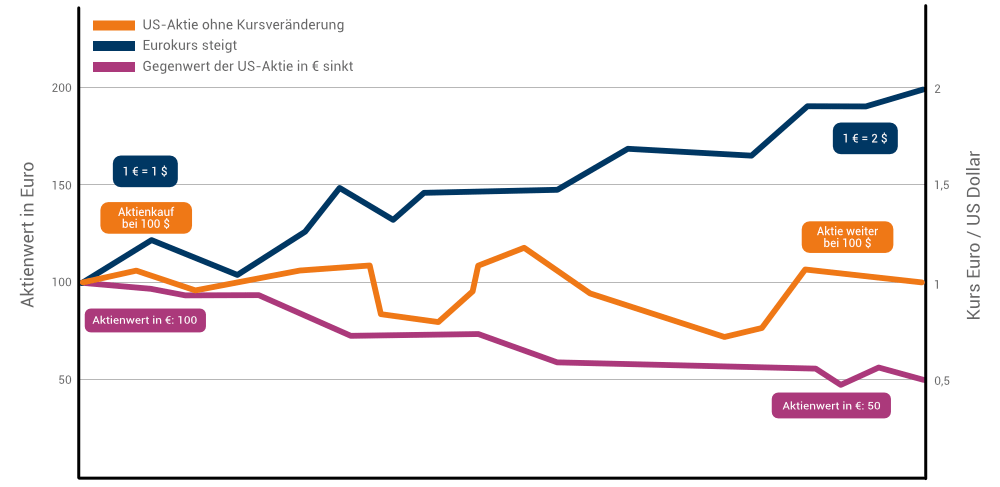

Szenario 2: Der Wert der Fremdwährung sinkt

Und nun der umgekehrte Fall: Es gelten dabei die gleichen Voraussetzungen. Bei einem Wechselkurs von 1,4:1 hat Max US-Aktien im Wert von 1.400 US-Dollar (= 1.000 Euro) gekauft. Wieder verändert sich der Aktienkurs nicht, er verkauft für einen Betrag von 1.400 US-Dollar.

Doch diesmal hat der Euro gegenüber dem Dollar weiter zugelegt – er ist also noch mehr US-Dollar wert. Der aktuelle Kurs liegt bei 1,6:1. Damit ist der Wert der Aktien also – in Euro gerechnet – gesunken, da der Dollar verloren hat. Wird nun bei einem Verkauf in die Ausgangswährung umgerechnet, bekommt Max nur noch 875 Euro ausbezahlt. Er macht also 125 Euro Verlust.

Anlegertipp

Investierst du also in Wertpapiere, die in ausländischer Währung notiert sind, solltest du immer wieder einen Blick auf die aktuellen Wechselkurse werfen. So lassen sich mitunter zusätzliche Renditen erzielen oder unnötige Verluste vermeiden. Dabei gilt: Steigt der Wechselkurs der Fremdwährung, in der ein Wertpapier notiert ist, steigt auch die Rendite. Fällt die Fremdwährung, sinkt die Rendite hingegen.

Auswirkungen auf verschiedene Geldanlagen

Wie du anhand der beiden Beispiele siehst, sind Wechselkursrisiken auch immer Wechselkurschancen. Ob du nun Aktien, Anleihen, Fonds oder Rohstoffe kaufst – all diese Anlagen unterliegen einem Wechselkursrisiko, wenn sie nicht in Euro geschehen.

Rohstoffe etwa werden in den meisten Fällen in US-Dollar notiert. Das Wechselkursrisiko ist für deutsche Anleger hier also unvermeidlich. Bei Aktien und Anleihen hängt es dagegen davon ab, in welcher Währung ein Wertpapier gehandelt wird. Legst du in deiner Heimatwährung Euro an, besteht kein zusätzliches Währungsrisiko, in allen anderen Währungen hingegen schon.

Aktien und Fonds

Bei Aktien und Aktienfonds spielt die Wechselkursunsicherheit eine geringere Rolle als bei manch anderem Investment, da sie flexibler gestaltbar sind. Wann du aussteigst und verkaufst, liegt ganz bei dir. Du kannst also im Idealfall dann verkaufen, wenn der Wechselkurs günstig steht. Da Währungskurse keinen langen Trends folgen, ist es gut möglich, dass ein Währungskurs, der jetzt noch ungünstig ausfällt, bereits im nächsten Jahr ganz anders notiert. Etwas Geduld zahlt sich also oft aus.

Ein weiterer Grund, wieso Aktieninvestments weniger stark von Wechselkursrisiken betroffen sind, resultiert aus der globalen Tätigkeit von Unternehmen. Angenommen, eine europäische Anlegerin hält Aktien eines US-amerikanischen Unternehmens. Der Dollar steigt während dieses Zeitraums. Sie erzielt also Gewinne allein durch den steigenden Dollar-Kurs. Doch gleichzeitig bedeutet der gestiegene Dollar-Kurs auch, dass das Unternehmen weniger exportieren kann, denn ausländische Käufer scheuen die zu hohen Kosten. Das drückt den Aktienkurs. So gleichen sich Währungskurs- und Aktienkurs-Effekte oft aus.

Rohstoffinvestments durch Hedging absichern

Rohstoffpreise werden meistens in US-Dollar ermittelt. Kaufst du hierzulande über deinen Broker nun einen Rohstoff, zum Beispiel Gold, besteht ein Währungsrisiko. Da Rohstoffinvestments eher über kurzfristige Zeiträume stattfinden und sehr stark von der Fremdwährung abhängen, ist es meist sinnvoll, die Kapitalanlage gegen Wechselkursänderungen abzusichern.

Der Fachbegriff für eine solche Währungsabsicherung lautet Hedging. Um dein Goldinvestment abzusichern, kannst du zum Beispiel spezielle Zertifikate auf Gold kaufen, die um eine Hedging-Komponente erweitert sind. Beachte jedoch: Jegliches Wechselkursrisiko ist damit ausgeschlossen; zugleich aber auch die Wechselkurschancen. Immerhin könnte sich der Kurs auch zu deinen Gunsten entwickeln.

Investierst du in Rohstoffe, solltest du dich also fragen, ob du bei deinem Investment ausschließlich auf den Kurs des Rohstoffes setzen möchtest oder indirekt auch auf den Wechselkurs. Je nachdem, wofür du dich entscheidest, könntest du beispielsweise ein Gold-Zertifikat mit oder ohne Hedging-Komponente kaufen.

Vorsicht bei Anleihen und Rentenfonds

Auch wenn du in Anleihen und Rentenfonds anlegst, solltest du Wechselkursunsicherheiten in deine Renditeerwartungen einrechnen. Bei Dollar-Anleihen etwa bedeutet ein gesunkener Dollar-Kurs einen Verlust. Am Ende der Laufzeit erhältst du zwar noch genau den Nennwert der Anleihe ausbezahlt, den du irgendwann einmal investiert hast – ist der Dollarkurs aber um fünf Prozent gegenüber dem Euro gesunken, ist auch die Auszahlung in Dollar entsprechend weniger wert.

Die feste Laufzeit von Anleihen kann hier zum Problem werden. Denn du kannst mit einem Verkauf nicht einfach warten, bis sich die Wechselkurse wieder erholt haben. Eine Zehn-Jahres-Anleihe muss spätestens nach dieser Zeit zurückgegeben werden. Anleger:innen am Rentenmarkt sollten also darüber nachdenken, entweder gleich Euroanleihen zu kaufen oder in gehedgte Rentenfonds zu investieren. Eine Alternative ist, die Anleihen vor dem Laufzeitende über die Börse zu verkaufen, wenn sich eine längere ungünstige Wechselkursentwicklung andeuten sollte.

Wechselkurs: Nicht immer ein Risiko

Ob der Wechselkurs zwischen Landeswährung und Fremdwährung ein Problem für dich werden kann, hängt stark davon ab, wie du anlegst. Bei Rohstoffen und Anleihen kann eine Absicherung gegen das Marktrisiko sinnvoll sein. Finden sich dagegen ausschließlich Aktien und Aktienfonds in deinem Depot, kannst du getrost auf eine zusätzliche Absicherung verzichten. Achte aber beim Verkauf der Anteile nicht nur auf den Aktienkurs, sondern auch auf den derzeitigen Wechselkurs. So kannst du deinen geplanten Verkauf falls nötig etwas früher oder später vornehmen.